Der er brugt megen tid på at finde ansvarlige for finanskrisen. Det er naturligt at pege på de finansielle aktører og deres ansatte. Der er ingen tvivl om disse bærer deres del af skylden. Forkerte incitamenter har ført til for høj risikoprofil. Men en ny undersøgelse peger på at "menigmand" også har bidraget til krisen.

Der er brugt megen tid på at finde ansvarlige for finanskrisen. Det er naturligt at pege på de finansielle aktører og deres ansatte. Der er ingen tvivl om disse bærer deres del af skylden. Forkerte incitamenter har ført til for høj risikoprofil. Men en ny undersøgelse peger på at "menigmand" også har bidraget til krisen.

Hvordan opstår bobler og kriser? Det er et spørgsmål vi endnu ikke kender svaret på – i hvert fald ikke videnskabeligt. Men interessen for at finde svaret er stor – formentlig fordi vi lige har oplevet en krise. Det er lidt ligesom at sikkerhedskontrollen er størst i lufthavne lige EFTER et terror-angreb. Vi har det nemlig med at forvente det der lige er sket vil ske igen.

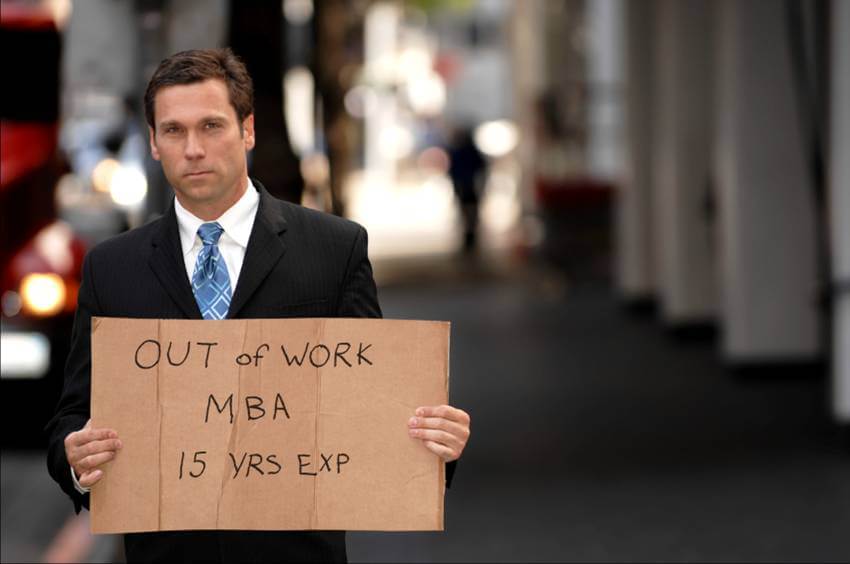

En logisk konklusion er at give de finansielle aktører skylden. Der er ingen tvivl om at for høj risikoprofil, manglende risikokontrol og forkerte incitamentsprogrammer har ført til forkerte handlinger i sektoren. Men det svarer til at give automobilindustrien skylden for alle trafikulykker. For ligesom VW eller Ford stiller en mulighed for at køre bil, stiller finanssektoren også blot nogle muligheder til rådighed. Så vælger brugeren selv om de vil køre 170 km/t – eller tage store risici på markederne – eller om de vil køre fornuftigt.

Men meget tyder på at den almindelige forbruger har været med til at skubbe økonomien tættere på afgrunden. For når de valg vi hver især foretager summeres sammen, får det en stor indflydelse. Når så alle gør det samme – noget vi naturligt forfalder til da vi stadig er flokdyr – og når dette viser sig ikke at være sundt for den enkelte, er konsekvensen katastrofal.

Dette er også konklusionen en gruppe forskere kommer frem til. De "typiske" fejl vi begår, er:

- Overvurdering af egne evner

- Fremskrivning af det der netop er sket

- Madness of crowds – vi er flokdyr

- Se det vi gerne vil se – få virkeligheden til at passe til vore forventninger

Disse har alle været medvirkende til den finansielle krise. Og den finansielle krise fører til mistro til finansielle institutioner og fremtiden, hvilket påvirker os til at være forsigtige. Vi går direkte fra risiko-villige til risiko-averse og det får en stor effekt på økonomien.

I USA – og i mange andre lande – reagerer forbrugerne meget konservativt. Derfor vil vi opleve en lang periode med lav vækst – men til gengæld meget sundere vækst. Se evt. "Velkommen til den kvalitetsbevidste forbruger".

Forskerne konkluderer at den væsentligste faktor der kan forhindre den almindelige forbruger kan beskyttes, er via uddannelse og indsigt. Kun ved at kende de finansielle produkter, markederne og de psykologiske faktorer vi påvirkes af kan vi blive bedre til at tage finansielle beslutninger. Lidt ligesom man også skal tage kørekort inden man kan sætte sig ind bag rattet i en bil.

Det kan vi så bruge tiden til den næste finansielle krise på at arbejde med – for finansielle kriser kommer og går og dette var ikke den sidste.