I min tid som investeringsrådgiver er jeg løbet ind i mange fordomme om faget. Det er helt i orden at være kritisk, men man skal også huske at være realistisk. Jeg har her prøvet at samle de fire hyppigst forekommende fordomme jeg har hørt fra investorer foretager.

#1 Jeg gør som de andre

Mange søger deres finansielle råd på mærkelige steder. Golfbanen, kantinen, familiefesten, noget man hører i forbifarten, havnen, omklædningsrummet eller sågar Millionærklubben på Radio 24-syv er kilder jeg har oplevet gennem tiden.

Det kan lyde overbevisende når onkel Lars fortæller om de handler han har lavet som day-trader og hvorfor skulle man så ikke følge hans tip om at købe Novo?

Et af problemerne er at man ikke ved om ‘onkel Lars’ er dygtig eller heldig. Det ligger helt naturligt for os ikke at skilte med det der går dårligt, så derfor hører man typisk kun om solstrålehistorierne i sådanne forsamlinger. De fleste har det sådan, at når noget går godt, er det fordi de var dygtige. Når noget går skidt derimod, skyldes det enten uheld eller også er det andres skyld.

Så måske hører man kun om de gange onkel Lars har været heldig? Men hvordan ved man om det næste råd er et af de heldige?

Desuden er det jo ikke sikkert din profil og formål med investering passer med onkel Lars eller et tilfældigt bekendtskab i golfklubben.

Hav styr på dine finanskilder. Hav en strategi for hvordan du vil investere og følg den!

#2 Jeg kan ikke lide risiko så jeg har ingen aktier

Risiko er mange ting, men den risiko de fleste taler om er volatiliteten. Altså de udsving et værdipapir har. Men der er også andre risici. For eksempel:

- Modpartsrisiko – risikoen for at modparten ikke kan betale tilbage

- Managerrisiko – risikoen for at den, der styrer investeringerne, ikke er god nok

- Renterisiko – risikoen for at værdien ændres når renten ændres

- Likviditetsrisikoen – risikoen for at du ikke kan sælge når du vil

Og sidst men ikke mindst er der også risikoen for ikke at få nok i afkast!

Krav fra myndighederne har øget fokus på risiko i investeringsdialogen med kunden. Desværre er der dog ikke noget entydigt svar på hvad risiko er for en størrelse. For eksempel har EU har lavet en skala for risici baseret på udsving mens det danske finanstilsyn har lavet en mærkning, der i stedet kigger på kompleksiteten i en investeringsmulighed.

Jeg mener det er vigtigt at have dialogen om risiko, men forskere mener at for stor fokus på risiko desværre kan føre til at investorer bliver bange, og derfor ikke tør tage risici. Det kan i sidste ende gå ud over afkastet.

At mange er bange for udsving er måske forklaringen på de rekordstore indeståender vi danskere har på bankkonti. Der får vi altså – i bedste fald – nul i afkast!

Få defineret en overordnet aktivfordeling af dine investeringer. Kig på det en gang i mellem og bring det tilbage til udgangspunktet (kaldes også rebalancering).

#3 Jeg finder ud af strategien hen ad vejen

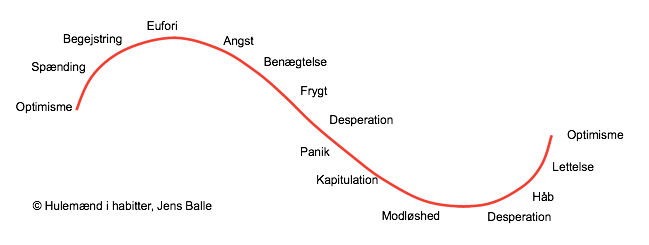

Mange investorer tror de kan time ind- og udgange af markedet. Desværre er det sværere end man tror, fordi følelserne ofte kommer i spil.

Det er ikke nemt at agere i markedet, hvis følelserne kommer med ind i beslutningen.

En ide om at sælge aktier, fordi man tror på en nedgang, skal følges op af regler for hvornår man køber igen. Ellers risikerer man ikke at komme med igen. Hvis man sælger har man to muligheder:

- Enten får man ret og de falder tilbage. Desværre vil det så ofte være svært at købe, fordi de er faldet og markedet derfor er negativt.

- Eller også får man ret og markedet stiger videre.

Derfor skal man have en strategi, der definerer hvornår man skal købe igen i begge scenarier. Og den skal laves INDEN man agerer i markedet!

Lav en strategi for hvordan du vil investere. Hvis du går ud af markedet skal du definere hvornår du går ind igen – både hvis du får ret og hvis du ikke får ret.

#4 Jeg gør det selv

Hvis du er håndværker kan du sikkert se mange fejl ved gør-det-selv-projekter. På samme måde har jeg det med mange investeringer folk selv laver.

Det er ofte omkostninger, der holder folk tilbage fra at få professionel hjælp. Det gælder både når man skal have bygget en carport eller passet sine investeringer.

Problemet med sådanne projekter er at de tit ikke bliver færdige. At man mangler en liste i køkkenet kan man måske leve med. Men det kan have fatale konsekvenser for pensionen, hvis man ikke lige har fået dem investeret. Eller hvis man har fået købt for meget af en enkelt aktie fordi den blev ved med at falde.

Derfor kan det betale sig at kontakte en professionel. Men ligesom der både er gode og dårlige håndværkere, er der også gode og dårlige finansielle rådgivere. Så undersøg markedet og indhent nogle tilbud du kan sammenligne. Nøjagtig som du vil gøre med carporten eller badeværelset.

“Investeringsforeninger er dyre” siger mange. Som med mange andre ting er det ikke altid godt at generalisere. Den overvågning en investeringsforening giver koster noget. Men gør som hvis du skulle vælge en håndværker: Undersøg markedet. Man kan blandt andet sammenligne omkostninger på IFB’s hjemmeside eller hos Morningstar.

Det kan være billigere at gøre det selv, men det kræver også indsats og disciplin. Jeg har arbejdet med investeringer i mere end 25 år og jeg foretrækker alligevel at lade andre overvåge det for mig.

Find en rådgiver/sparringspartner du har tillid til og få lavet en strategi og en plan for din investering. Husk at udfordre vedkommende og undersøg også selv alternativer, ligesom du måske også gør med andre store beslutninger i familien.